научное издание МГТУ им. Н.Э. Баумана

НАУКА и ОБРАЗОВАНИЕ

Издатель ФГБОУ ВПО "МГТУ им. Н.Э. Баумана". Эл № ФС 77 - 48211. ISSN 1994-0408

# 02, февраль 2010

Под управлением кредитным риском понимается комплекс мер, принимаемых банком для сокращения величины потерь в кредитных операциях и поддержания необходимого уровня собственной ликвидности в случае нарушения контрагентом своих обязательств.

В РФ в связи с относительной новизной такого понятия как риск-менеджмент получили распространение такие методы управления кредитным риском как резервирование и обеспечение. Однако, как показывает практика, эти методы не могут гарантировать банку возврат 100% предоставленных средств в случае дефолта заемщика.

Среди множество методик определения и управления кредитным риском не существует единого стандартного подхода. Многие кредитные организации разрабатывают собственные методики, которые, зачастую, состоят из совокупности нескольких подходов.

Создание системы управления кредитным риском базируется на методологии системного анализа, определяющего общую структуру решения. В соответствии с этой методологией первым этапом решения является формулирование (постановка) проблемы, устанавливающее ее сущность в терминах системного анализа.

Процесс управления кредитным риском можно представить в виде схемы (рис. 1).

Процесс управления кредитным риском можно представить в виде схемы (рис. 1).

Рис. 1. Схема системы оценки и управления кредитным риском

Входом системы являются показатели финансово-хозяйственной деятельности предприятия, котировки акций компаний на бирже, а также социально-экономические показатели страны.

Процесс в системе оценки и управления кредитным риском состоит из трех подпроцессов, более подробно представленных на схеме (рис.2).

|

||||||

|

||||||

|

||||||

Первый подпроцесс связан с оценкой кредитного риска заемщика. Авторская методика оценки кредитоспособности заемщика основывается на данных финансовой отчетности предприятия. Такого рода оценка содержит следующие недостатки: финансовая отчетность может содержать заниженные или завышенные показатели, кроме того, она ориентируется на прошлые состояния организации, а также не оценивает непредвиденные потери, которые может понести кредитная организация.

Для устранения первого недостатка можно принять описанную часть методики за базовую составляющую и дополнить ее используемыми для внутреннего ранжирования кредитного риска более объективными способами расчета, основанными на оценке заемщика рынком, внешними рейтинговыми агентствами (рыночная составляющая методики).

Для устранения второго недостатка необходимо дополнить полученную методику моделями оценки UCL.

Существуют следующие рыночные методы оценки кредитного риска:

-актуарные методы – на основе статистических данных об уровне дефолтов в разных группах заемщиков (например, по облигационным займам). В этом случае рассчитывается вероятность дефолта в течение i-го года с момента выпуска облигаций по данным о стоимости дефолтных облигаций и суммарном объеме облигаций, период для достоверного анализа должен составлять больше 20 лет. На основании полученных данных рассчитывается кумулятивная вероятность дефолта на любой промежуток времени. Расчет производится в разрезе каждого кредитного рейтинга, присвоенного эмитенту внешним рейтинговым агентством. Затем полученная вероятность дефолта распространяется на других заемщиков, имеющих тот же рейтинг;

-подход на основе рыночных цен облигаций – в основе подхода лежит зависимость «чем выше риск, тем выше доходность». Вероятность дефолта рассчитывается, исходя из величины кредитного спреда облигаций (разности между ставкой доходности облигации и безрисковой ставкой по государственным ценным бумагам);

-подход на основе рыночных цен акций – предполагает использование данных о динамике цен акций компании.

Оценить величину непредвиденных потерь в кредитной операции можно, построив график распределения плотности вероятности совокупных потерь.

График строится на основании данных статистики об изменении вероятности дефолта и величины потерь по ранее совершенным операциям. Оценка параметров кредитного риска должна при этом проводиться по одной и той же методике за весь временной горизонт.

Построение графика для предложенной методики невозможно в силу отсутствия статистических данных, поэтому предлагается использовать альтернативную модель, основанную на международном опыте банков и учитывающую специфику кредитных операций с корпоративными клиентами.

Такая модель предложена Базельским комитетом по банковскому надзору.

Базель II предоставляет выбор при определении размера кредитного риска между двумя базовыми подходами:

1. стандартизированным подходом (Standardized Approach - SA) – на основе оценок независимых рейтинговых агентств или надзорных органов;

2. подходом, основанным на внутренних рейтингах (Internal Rating-Based Approach - IRB).

При использовании подхода SA совокупный уровень кредитного риска в операциях с корпоративными клиентами определяется по табл. 1.

Уровень риска в корпоративных операциях Таблица ╧1

|

Кредитный рейтинг |

ААА –АА- |

А+ – А - |

ВВВ+ – ВВ- |

Ниже ВВ- |

Без рейтинга |

|

Уровень риска |

20% |

50% |

100% |

150% |

100% |

При упрощенном стандартизированном (SSA) подходе все корпоративным требованиям присваивается единый уровень риска – 100%, который может быть понижен по решению надзорного органа.

Использование этих подходов в российском банковском секторе будет приводить к завышению уровней риска, так как у большинства российских компаний (потенциальных заемщиков) нет внешних рейтингов, не по причине отсутствия доверия со стороны рейтинговых агентств, а вследствие нераспространенности подобной практики в стране.

Подход IRB предполагает большую степень самостоятельности банков при оценке кредитного риска.

Базель предлагает две разновидности этого подхода: фундаментальный и продвинутый. В рамках фундаментального подхода банки, по общему правилу, предоставляют собственные оценки PD, прочие компоненты риска оцениваются надзорным органом. В рамках продвинутого подхода, банки предоставляют больше собственных оценок: вероятность наступления дефолта (PD), потери в случае дефолта (LGD), размер рискового капитала (EAD) и собственный расчет М (фактический срок до погашения).

Ожидаемые потери оцениваются так же, как и в методике ЦБ РФ: ECL = PD*LGD*EAD.

При этом уровень EAD для балансовых активов принимается в размере 100 % актива, для внебалансовых активов существуют специальные коэффициенты трансформации ССF.

LGD в случае отсутствия оценки банка принимается равным 45%.

Непредвиденные потери в корпоративных операциях оцениваются по следующей модели:

UCL = K*EAD , где

K = [LGD*N[(1-R)^-0.5*G(PD) + (R/(1-R))^0.5*G(0.999)] – PD*LGD]*(1-1.5*b)^-1*(1+(M-2.5)*b),

где R = 0.12*(1-EXP(-50*PD))/(1-EXP(-50))+0.24*[1-(1-EXP(-50*PD))/(1-EXP(-50))];

b = (0.11852 – 0.05478*ln(PD))^2;

N(x) – функция интегрального нормального распределения стандартной случайной величины;G(z) – обратная функция нормального распределения (если G(z) = x, то N(x) = z).

Расчет UCL не регламентирован ЦБ РФ, поэтому для достоверной оценки целесообразно использовать наибольшую из вероятностей дефолта, рассчитанных по базовой и рыночной составляющей предложенной методики оценки кредитного риска, а также использовать полученный расчет LGD.

Второй подпроцесс системы управления и оценки кредитным риском (рис. 2) связан с управлением кредитным риском. Выбор методов управления кредитным риском определяется двумя факторами: соответствие требованиям ЦБ РФ и обеспечение эффективности системы управления риском в целом.

Согласно требованиям ЦБ РФ, инструментом снижения кредитного риска должно быть резервирование капитала в размере оцененных ECLбаз. Для того, чтобы управлять этой частью резерва в работе предполагается включать её в цену продукта.

Данный метод подразумевает калькуляцию процентной ставки по продукту с учетом риска

Для расчета предлагается использовать метод расчета цены продукта на основе определения величины совокупных издержек (включая риск) и обеспечения минимального уровня дохода (табл. 2).

Алгоритм расчета стоимости кредита Таблица╧2

|

Код строк |

Составляющие цены |

Расчет |

Значение |

|

1 |

Срок кредитования, лет |

- |

A |

|

2 |

Минимальная приемлемая рентабельность капитала, % годовых |

- |

B |

|

3 |

Доходность альтернативных безрисковых вложений, % |

- |

C |

|

4 |

Сумма кредита, тыс. руб. |

- |

D |

|

5 |

Прямые расходы, тыс. руб. |

- |

E |

|

6 |

Накладные расходы, % от суммы кредита |

- |

F |

|

7 |

Располагаемые ресурсы |

- |

G |

|

8 |

Требуется привлечь ресурсов, тыс. руб. |

- |

H |

|

9 |

Стоимость привлечения ресурсов, % годовых |

- |

I |

|

10 |

Годовой размер оцененных совокупных потерь, тыс. руб. |

- |

J |

|

11 |

Годовая стоимость привлечения ресурсов, тыс. руб. |

H*I |

K |

|

12 |

Годовые расходы прямые и накладные, тыс. руб. |

E+F*D |

L |

|

13 |

Альтернативный доход на капитал под риском, тыс. руб. |

C*J |

M |

|

14 |

Требуемый минимальный годовой доход на капитал, тыс. руб. |

B*D |

N |

|

15 |

Требуемый доход с учетом риска и расходов, тыс. руб. |

K+L+M+N |

O |

|

Минимальная процентная ставка, % годовых |

100*O/D |

X |

|

Прямые расходы – расходы на юридическое сопровождение сделки и стоимость услуг оценочных и аудиторских фирм, привлекаемых к сделке. Величина накладных расходов на рубль кредита определяется как отношение суммы коммерческих и управленческих расходов к совокупным активам банка.

Стоимость привлечения ресурсов – годовая ставка рефинансирования ЦБ РФ. Величина дохода с учетом минимальной рентабельности показывает величину минимального годового потока платежей по кредиту. Доход альтернативных безрисковых вложений – ставка дохода по государственным облигациям со сроком до погашения 1 год.

Включать всю сумму возможных потерь по кредиту в величину требуемого годового дохода экономически не целесообразно, так как, во-первых, это приведет к превышению процентной ставкой среднерыночного уровня и сделает продукт непривлекательным для клиента, во-вторых, риск хеджируется банком. Поэтому размер премии за риск предлагается рассчитывать как возможный доход, который бы получил банк, если бы вложил рисковую часть ссуды в безрисковые инструменты на период кредитования.

Оценка уровня кредитного риска на основе рыночных методов базируется на определении рыночных цен акций.

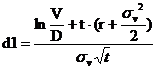

Подход базируется на модели Мертона, в основе которой лежит модель Блэка-Шоулза:

C= V*N(d1) – D*exp(-r*t)*N(d2),

где С – стоимость собственного капитала;

V – рыночная стоимость компании;

D – стоимость долговых обязательств компании.

N(d) – функция нормального распределения (вероятность того, что значение нормально распределенной величины меньше или равно d).

, d2=d1 -

, d2=d1 - ![]() , где sv – волатильность стоимости компании, t – временной горизонт расчета, r – безрисковая ставка доходности (по государственным облигациям сроком до погашения 1 год) – 7,87%.

, где sv – волатильность стоимости компании, t – временной горизонт расчета, r – безрисковая ставка доходности (по государственным облигациям сроком до погашения 1 год) – 7,87%.

N(d2) отражает вероятность того, что в момент времени t рыночная цена активов компании превысит стоимость обязательств и дефолт не наступит, тогда вероятность дефолта определяется как PD= 1 – N(d2).

Волатильность стоимости компании связана с волатильностью акций следующим соотношением:

![]() , где sс – волатильность цен акций компании. N(d1) = Ф(d1), где Ф(d1) – ненормированная функция Лапласа.

, где sс – волатильность цен акций компании. N(d1) = Ф(d1), где Ф(d1) – ненормированная функция Лапласа.

Так как функция Лапласа не имеет выражения через элементарные функции и зависит от σv в данном случае, вычисление необходимо проводить с использованием программных средств.

Для упрощения расчетов в рамках данной работы принимается sv » sс, что возможно с учетом незначительной волатильности заемного капитала.

Для расчета вероятности дефолта необходимо определить волатильность цен акций компании sс и рыночную стоимость активов компании V.

Расчет рыночной стоимости компании. Для определении стоимости компании V существует три подхода – доходный, затратный и сравнительный.

Применение сравнительного подхода для большинства российских предприятий невозможно, так как нет надежных аналогов для оценки.

Применение затратного подхода дает значительную погрешность, так как оценка предприятий, которые были созданы еще во времена Советского Союза, требует введения множества поправочных коэффициентов на различные виды износа: физического, морального, внешнего.

При оценке доходным подходом возникают следующие сложности:

· со сбором необходимой технической и экономической информации об оперативной деятельности компаний;

· с оценкой возникающей конкуренции в сфере генерации и сбыта энергии;

· с прогнозированием тарифов на средне- и долгосрочную перспективу;

· с прогнозированием цен на топливо;

· с выбором ставки дисконтирования.

Расчет волатильности цен акций компании

Волатильность цен акций рассчитывается как среднеквадратическое отклонение по выборке цен акций, составленной на основании данных рынка за год (для расчета годовой волатильности).

Формула, использованная для расчета среднеквадратического отклонения (s):

,

,

где n - количество наблюдений в рассматриваемом периоде;

m - среднее арифметическое  [25];

[25];

xi - изменения цены.

При анализе ценового риска предлагается использовать не последовательность цен, а последовательность их относительных изменений, что приведет к сглаживанию тренда цен и обеспечит большую сравнимость. Последовательность относительных изменений отличается большей стабильностью, для нее среднее и дисперсия в большей степени являются стационарными, чем среднее и дисперсия последовательности абсолютных цен. Процентное изменение цен рассчитывается по формуле:

, где Pi - цена акций в i-ом испытании, Pi +1 – цена акции в следующем за i-ым испытании.

, где Pi - цена акций в i-ом испытании, Pi +1 – цена акции в следующем за i-ым испытании.

Рассчитанная таким методом волатильность имеет также относительное, а не абсолютное выражение.

Расчет вероятности дефолта и уровня потерь на основании полученных оценок V и D оценивается PD= 1 – N(d2).

d2=d1 - ![]() ;

; .

.

Так как ранее были получены годовые вероятности дефолта, для обеспечения возможности сравнения данных целесообразно использовать для расчета в данном случае период t так же равный 1-му году.

По статистическим таблицам для функции нормального распределения можно получить значение для N(d2).

Описанная методика дает возможность также оценить LGD по кредитной операции.

LGD = 1-R,

где R – коэффициент восстановления задолженности по отношению к рыночной стоимости актива.

Оценка непредвиденных потерь. Оценка непредвиденных потерь осуществляется с помощью подхода IRB изложенным в Соглашении Базель II.

Непредвиденные потери в корпоративных операциях оцениваются по следующей модели:

UCL = K*EAD , где

K = [LGD*N[(1-R)^-0.5*G(PD) + (R/(1-R))^0.5*G(0.999)] – PD*LGD]*(1-1.5*b)^-1*(1+(M-2.5)*b),

где R = 0.12*(1-EXP(-50*PD))/(1-EXP(-50))+0.24*[1-(1-EXP(-50*PD))/(1-EXP(-50))];

b = (0.11852 – 0.05478*ln(PD))^2;

N(x) – функция интегрального нормального распределения стандартной случайной величины;

G(z) – обратная функция нормального распределения (если G(z) = x, то N(x) = z).

Расчет UCL не регламентирован ЦБ РФ, поэтому для достоверной оценки целесообразно использовать наибольшую из вероятностей дефолта, рассчитанных по базовой и рыночной составляющей предложенной методики оценки кредитного риска, а также использовать полученный расчет LGD. При этом оценки ECL остаются прежними.

Страхование. Страхование кредитного риска реализуется по схеме, представленной на рис. 3.

Рис. 3. Схема страхования кредитного риска

В этом случае банк ежегодно уплачивает страховщику премию в размере 0,25%-10% от суммы страхуемого риска, включая уплаченные суммы в расчет процентной ставки по продукту, при наступлении страхового случая (дефолта заемщика) страховщик выплачивает банку возмещение в размере застрахованного риска.

Однако главным недостатком этого метода заключается в том, что страховая компания принимает на себя лишь часть рисков, в размере максимум 90% от рассчитанной банком величины потерь в случае дефолта, что приводит к необходимости искать другие способы управления для 10% возможных потерь. Для этого предлагается использовать кредитные деривативы.

Хеджирование риска с использованием кредитных деривативов. Механизм защиты аналогичен защите при страховании риска. При наличии развитого рынка деривативов хеджирование можно осуществлять на всю сумму потерь, однако в России рынок кредитных производных инструментов не развит, нет соответствующей законодательной базы и поиск контрагента затруднен, поэтому предлагается использовать кредитный дефолтный своп только для хеджирования оставшихся 10% потерь.

Величина премии по свопу рассчитывается по формуле:

![]() , где P – размер премии, CL – сумма хеджируемой позиции, r – ставка по продукту на период хеджирования, rf – безрисковая процентная ставка на период хеджирования.

, где P – размер премии, CL – сумма хеджируемой позиции, r – ставка по продукту на период хеджирования, rf – безрисковая процентная ставка на период хеджирования.

В качестве заключения к проделанной работе можно сделать следующие выводы:

1. Для эффективного управления кредитным риском заемщика, кредитная организация не должна ограничиваться методами, предложенными ЦБ РФ.

2. Разработанная методика позволяет более точно осуществлять процесс оценки и управления кредитным риском в текущих рыночных условиях.

Список литературы

1. Гмурман В.Е. Теория вероятностей и математическая статистика. Изд. 4-е, доп. Учебное пособие для вузов М.:»Высшая школа»,1972г. – 368с.

2. Кабушкин С.Н.Управление банковским кредитным риском: учебное пособие. – 4-е издание, стер. – Минск: Новое знание, 2007. – 336с.

3. Банковские риски: учебное пособие/кол. авторов; под ред. д-ра экон. наук, проф. О.И. Лаврушина и д-ра экон. наук, проф. Н.И. Валенцевой. – М.: КНОРУС, 2007. – 232с.

4. Селюков В.К. Риск-менеджмент: Учебное пособие – М.: РосНОУ, 2007. – 306с.

Публикации с ключевыми словами: управление, резервы, кредитный риск

Публикации со словами: управление, резервы, кредитный риск

Смотри также:

- 77 - 30569/233615 Синтез управления плоской моделью корабля при неполном измерении вектора состояния

- Анализ модели развития раковой опухоли и построение схем антиангиогенной терапии на начальной стадии

- 77-30569/330374 Практическое управление качеством МАТЕС проекта ROV-гидробота в конкурентной среде соревнований

Тематические рубрики:

| Авторы |

| Пресс-релизы |

| Библиотека |

| Конференции |

| Выставки |

| О проекте |

| Телефон: +7 (915) 336-07-65 (строго: среда; пятница c 11-00 до 17-00) |

|

||||

| © 2003-2024 «Наука и образование» Перепечатка материалов журнала без согласования с редакцией запрещена Тел.: +7 (915) 336-07-65 (строго: среда; пятница c 11-00 до 17-00) | |||||